Nouvel épisode concernant les dangers qui menacent votre épargne ; après les cybercriminels et les banques pas toujours très honnêtes, évoquons maintenant celui qui est sans doute le pire ennemi de votre argent : vous-même.

A lire également

Parlons plus exactement, vos travers, vos défauts et votre propension naturelle à considérer qu’une fois que vos économies sont déposées sur un compte sécurisé, investies dans des actifs financiers ou même tout simplement converties en biens de valeur insensibles aux turbulences économiques, vous ne risquez plus rien.

Mauvaise nouvelle, une gestion trop conservatrice, insouciante des fluctuations quasi quotidiennes de l’économie réelle, constitue une forme de paresse, ou en tout cas de négligence dont les effets sont ceux qui peuvent vous faire perdre le plus d’argent. Voici quelques erreurs commises couramment et qui peuvent nuire à votre épargne.

Garder tout votre argent sur des comptes de dépôt et des livrets

Les Français se sont toujours distingués par une très forte propension à épargner. Parmi toutes les nations du monde, les ménages français sont quasiment ceux qui mettent le plus d’argent de côté en proportion de leurs revenus, juste après les Belges. Et encore, ces derniers ont plutôt tendance à investir plutôt qu’à simplement thésauriser.

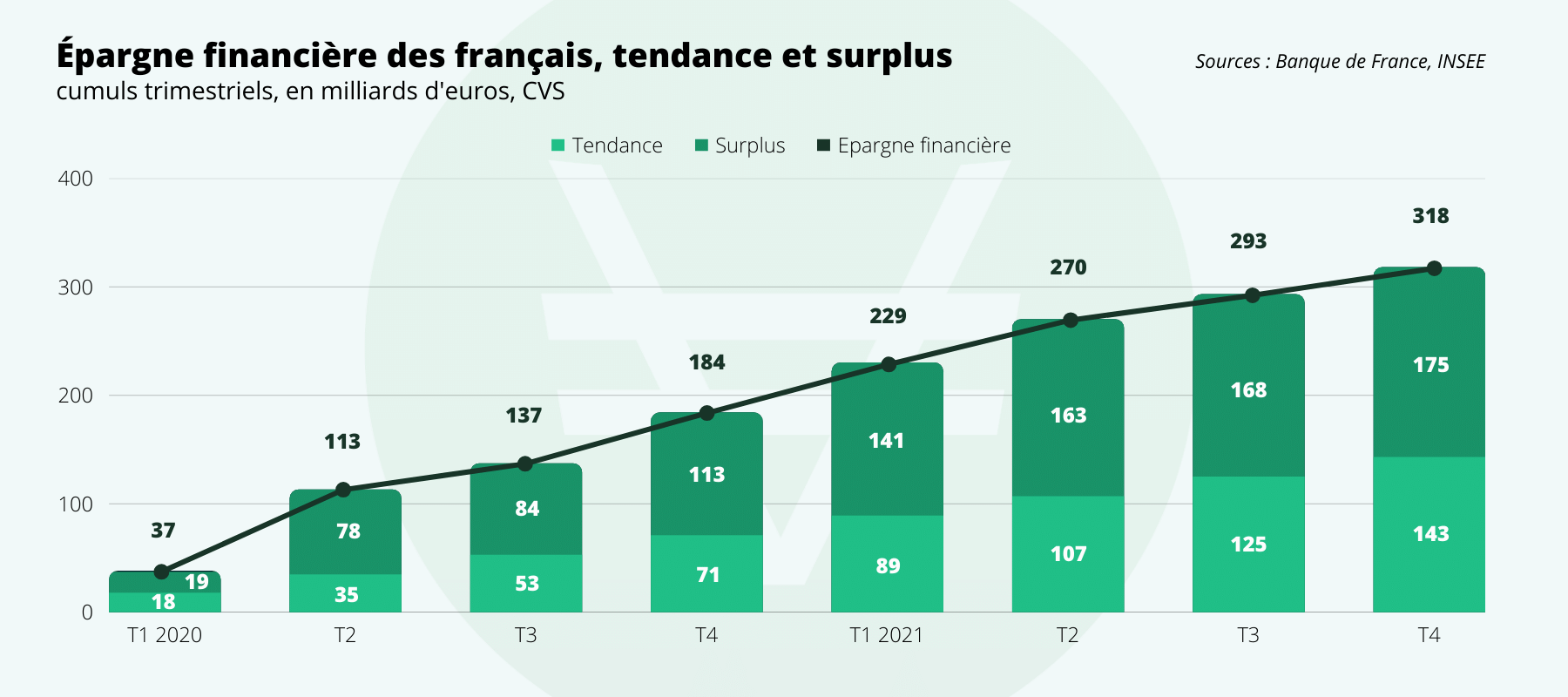

Pour les Français, cette tendance a d’ailleurs été renforcée durant la pandémie de Covid-19 puisque les différents confinements, les fermetures de nombreux lieux publics et l’impossibilité de se rendre au restaurant, de voyager ou même d’aller prendre un petit café au bar du coin, ont contraint les consommateurs à des économies forcées. Selon les derniers chiffres de la Banque de France publiés en mars 2022, les ménages ont épargné 318 milliards d’euros entre 2020 et 2021.

Ce qui a par ailleurs porté les encours du Livret A, de l’assurance-vie et même des simples comptes courants à des niveaux jamais vus.

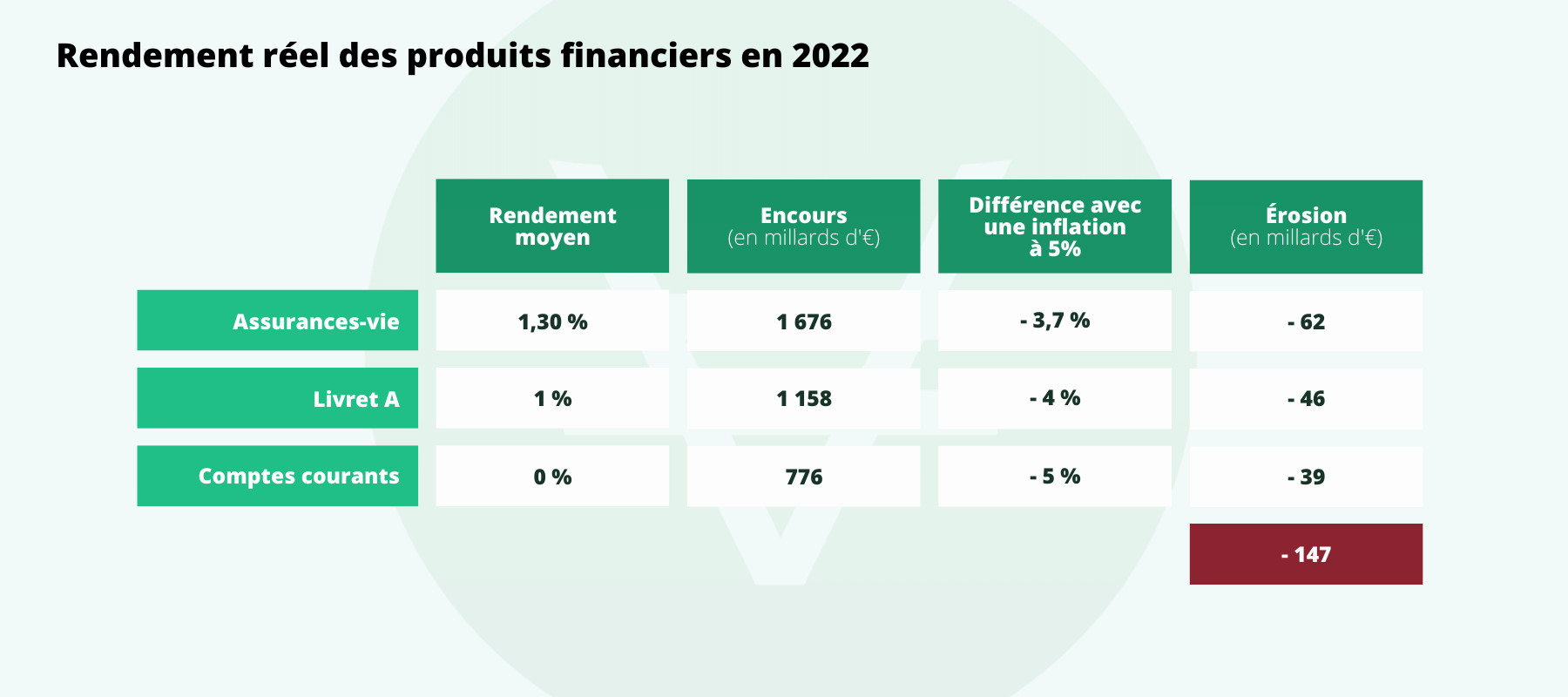

Au quatrième trimestre 2021, on comptait ainsi 1676 milliards d’euros déposés sur des contrats d’assurance-vie en euros, 1158 milliards sur les livrets et 776 milliards sur les comptes courants (source: Banque de France). Plus de 3600 milliards d’euros, soit une fois et demi le PIB de la France (!), sagement placés à des taux d’intérêt compris entre 0 et 1%. Enfin, pas si sagement puisque l’inflation annuelle durant ces 20 dernières années s’est presque toujours située au-delà des 1,5%, à quelques exceptions près. En 2021, l’inflation était d’ailleurs de 1,6%, soit largement au-dessus du niveau moyen de rémunération nette de l’assurance-vie (1,3%), du livret A (0,5%) et surtout des dépôts à vue (0%).

Mais le pire reste à venir, car la guerre en Ukraine, les nombreuses pénuries de matières premières (liées à cette guerre ou consécutives à la crise sanitaire de ces deux dernières années), ainsi que la flambée des prix de l’énergie, ont causé le début de l’année 2022 un choc inflationniste mondial comme on n’en avait plus connu depuis des décennies. En juin, on estime que l’inflation se situera aux alentours de 4.8% et on peut parier qu’on dépassera les 5% d’ici la fin de l’année.

Dans ces conditions, l’épargne des Français les plus conservateurs (c’est-à-dire l’écrasante majorité) devrait fondre de 147 milliards d’euros pour l’année 2022. Et ce en dépit d’un relèvement du taux d’intérêt du livret A à 1% par an.

Ainsi, en négligeant le rendement de son épargne face à l’inflation, chaque ménage français pourrait bien perdre environ 3800 euros de pouvoir d’achat en 2022, soit plus de 300 euros par mois.

Ne pas trop s’inquiéter des découverts passagers

Un découvert à la banque, ça peut arriver. Une rentrée d’argent qui se fait attendre, ou au contraire une dépense imprévue qui vient lourdement amputer le compte courant, une baisse de revenus face à des charges qui continuent à être élevées, bref, autant de raisons qui peuvent provisoirement faire plonger votre solde courant en territoire négatif. C’est juste un accident, et le bon réflexe consiste à re-créditer le compte déficitaire sans délai pour éviter d’avoir à payer des pénalités qui grignotent inutilement l’épargne.

Bien plus grave, on compte aujourd’hui près de 4 millions de personnes identifiées comme « fragiles » par leurs banques, en progression de 12 % par rapport à l’année dernière ; des personnes qui vivent des fins de mois difficiles et n’ont souvent pas d’autre choix que de subir des insuffisances de trésorerie régulières. Une législation récente a permis d’alléger le poids des pénalités pour ces personnes et d’éviter ainsi une spirale infernale du découvert qui s’auto-alimente.

Toutefois, ce n’est pas de ces personnes que je voudrais parler ici, mais plutôt de celles qui ne surveillent pas leur budget ou qui ne contrôlent pas régulièrement l’état de leur compte courant. Une attitude qui les amène souvent à être à découvert inutilement. Il s’agit ici de ce que j’appelle les incidents par négligence, les découverts « techniques » liés à des prélèvements automatiques qui viennent s’ajouter à des dépenses ponctuelles ou non prévues. Ces clients ont de l’argent, mais ils laissent trop souvent leur compte courant passer dans le rouge sans s’en préoccuper. Le plus ironique c’est que beaucoup d’entre eux pratiquent l’épargne prioritaire, c’est-à-dire que leur première dépense à la réception de leur revenu consiste à épargner et donc à sortir une certaine somme d’argent tous les mois de leur compte courant pour la placer sur un produit d’épargne (on appelle cela « se payer en premier »). Ainsi, ils sont sûrs de mettre de l’argent de côté chaque mois, mais ils courent aussi le risque de sous-estimer ce dont ils auront besoin pour leurs dépenses courantes durant le mois à venir et donc de se retrouver à découvert avant le versement de leur prochain salaire par exemple. À plus forte raison quand leurs produits d’épargne sont « bloqués » pour une certaine durée, leur interdisant tout prélèvement occasionnel pour solder un éventuel découvert.

Une enquête de l’Union nationale des associations familiales (UNAF) et de 60 Millions de consommateurs a révélé que ces personnes représentaient environ 20% des clients régulièrement à découvert, et qu’ils se voyaient prélever chaque année par leur banque plus de 500 euros de frais pour incidents de paiement. 500 euros qu’ils auraient pu finalement épargner en faisant un peu plus attention.

Privilégier les placements les plus rentables

On pourrait penser que la meilleure stratégie d’épargne consiste à se concentrer sur les produits offrant le meilleur rendement. En réalité, en finance comme en toute chose, le risque croît proportionnellement avec le potentiel de gain. Ainsi, les placements les plus rémunérateurs en théorie sont aussi les plus risqués. De nombreux amateurs de crypto-actifs en font régulièrement les frais, mais même au-delà de ces produits parmi les plus volatils qui soient, on trouve beaucoup d’offres alléchantes qui promettent des gains substantiels, tout en présentant malgré tout un risque non négligeable de perte en capital. Car il ne s’agit pas ici seulement de ne gagner moins que prévu (1% au lieu de 10% par exemple), mais bel et bien de perdre tout ou partie de son argent.

Par exemple, on parle beaucoup des SCPI (société civile de placement immobilier) depuis quelques années, ces produits d’épargne qui vous permettent d’investir dans l’immobilier sans pour autant mobiliser de trop grosses sommes, à travers des sociétés qui regroupent un grand nombre d’épargnants venant financer des programmes de construction immobilière. Sur le papier, ces produits sont très attrayants : entre les dividendes et la possibilité de se répartir l’encaissement des loyers (sans compter la propriété d’une portion des immeubles concernés), la rentabilité dépasse bien souvent les 4% par an. Sauf que la valeur des parts de SCPI peut tout aussi bien s’effondrer, de la même façon qu’un appartement peut perdre de la valeur en fonction d’une évolution négative des marchés immobiliers. Sans oublier que la rentabilité des SCPI est directement liée à l’occupation des biens ainsi qu’à leur capacité à percevoir des loyers : un taux d’occupation trop faible ou un taux d’impayés trop élevé peuvent totalement ruiner la rentabilité d’un projet et dégrader la valeur nette de chaque part de la SCPI.

Néanmoins, il n’est pas question ici de vous conseiller de fuir ces placements. Au contraire, ils peuvent dynamiser votre épargne à condition d’être associés à d’autres produits beaucoup plus sûrs… mais forcément beaucoup moins rentables. Car on a vu plus haut que se concentrer uniquement sur les placements les plus sûrs (et donc les moins rentables) constituait également un mauvais réflexe qui dégradait le pouvoir d’achat de l’épargne. En réalité, la clé d’une épargne intelligente réside davantage dans une diversification équilibrée en fonction de votre tolérance au risque, plutôt que dans une recherche du rendement maximum. Ainsi, en ne mettant pas tous vos œufs dans le même panier (selon la formule consacrée) vous serez à même de préserver une certaine sécurité sur l’essentiel de votre capital tout en lui permettant de progresser grâce à une petite partie que vous aurez « misée » sur des produits plus risqués.

Acheter de l’or pour le conserver à domicile

Beaucoup plus spécifique mais aussi de plus en plus prisé par les investisseurs, l’or semble correspondre à l’actif idéal puisqu’il cumule la résilience face à l’inflation, la conservation de la valeur à long terme et la possibilité de réaliser une plus-value à la revente (à condition de bien choisir son moment, mais c’est le cas pour la plupart des actifs).

Largement oublié entre les années 1970 et 2000, l’or a connu en retour en grâce dans les premières années du IIIe millénaire, et principalement après la crise des subprimes où son cours a littéralement explosé. Dès lors, le monde a connu une longue période de turbulences financières qui a vu les devises perdre toute crédibilité tandis que l’économie découvrait l’hérésie des taux d’intérêt négatifs. Dans ces conditions, en sa qualité de « monnaie » universelle et d’actif tangible servant de valeur refuge depuis des millénaires, l’or a retrouvé son rôle d’outil d’épargne auprès des Français, y compris parmi les moins fortunés.

Néanmoins, nous ne sommes plus à l’heure des bas de laine sous le matelas ou des caisses en fer blanc enterrées dans le jardin. Même s’il est quasiment inaltérable, l’or reste fragile et nécessite des conditions de conservation irréprochables pour garder sa valeur d’origine. À son émission, une pièce est dotée de sa valeur maximale, principalement parce que son état est parfait. Lorsqu’on l’achète dans cet état, il est essentiel de la conserver à l’abri de la moindre altération pour ne pas la voir perdre de sa valeur. La moindre rayure, le plus petit défaut, voire la plus légère perte de brillance, et ce sont plusieurs dizaines, voire centaines d’euros qui disparaissent.

Pire encore, la détention de métaux précieux à domicile vous expose au risque de tout perdre en cas de perte mais aussi et surtout de vol. Chaque année, entre 450 et 500 000 ménages sont victimes de cambriolage ou de tentative de cambriolage. Ces chiffres ont beaucoup baissé durant la pandémie (principalement car les gens étaient plus souvent confinés à domicile et la circulation était davantage surveillée), mais ils sont repartis brutalement à la hausse depuis la fin des contraintes sanitaires. Selon le ministère de l’Intérieur, le nombre de cambriolages a ainsi augmenté de 114% depuis 2021.

Par conséquent, certaines sociétés proposent de conserver votre or en coffres sécurisés, en dehors du système bancaire, afin d’éviter la plupart des risques évoqués ci-dessus et bien d’autres encore. VeraCash® propose même ce service gratuitement avec en outre la garantie de pouvoir utiliser cet or à tout moment, y compris pour des achats du quotidien, grâce à la carte Mastercard couplée à votre compte de stockage qui rend votre épargne en métaux précieux aussi liquide qu’un compte courant.

Bruno GONZALVEZ

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses, tout en vulgarisant les mécanismes économiques de base à l'intention du plus grand nombre.